Inhaltsverzeichnis

- 1 Aufbewahrungsfristen für Rechnungen – ein Überblick

- 2 Was sind die Aufbewahrungsfristen für Rechnungen?

- 3 Aufbewahrungsfristen für Rechnungen: Welche Rechnungen werden aufbewahrt?

- 4 Aufbewahrungsfristen für Rechnungen: Bei Unternehmen

- 5 Aufbewahrungsfristen für Rechnungen: Bei Privatpersonen

- 6 Aufbewahrungsfristen für Rechnungen: Beispiele

- 7 Aufbewahrungsfristen für Rechnungen: So bewahren Sie Ihre Rechnungen sicher auf

Steuerunterlagen, Rechnungen, Kassenzettel und Papiere aller Art – wenn sich Dokumente schon bis an die Zimmerdecke türmen, möchte so mancher Haushalt und Betrieb endlich Ordnung schaffen. Allerdings herrscht sowohl bei Privatpersonen als auch bei Unternehmen Unsicherheit darüber, welche Unterlagen wie lange aufbewahrt werden müssen. Schließlich soll nichts vorschnell in den Schredder, was das Finanzamt oder eine andere Behörde später noch anfragen könnte.

Im Dschungel der Gesetze den Überblick zu behalten, fällt schwer. Klar ist: Die Aufbewahrungsfristen für Rechnungen für private und geschäftliche Zwecke weichen voneinander ab. Dieser Beitrag klärt Sie darüber auf, wie Sie Aufbewahrungsfristen von Rechnungen und Dokumenten in jedem Fall korrekt nachkommen.

Aufbewahrungsfristen für Rechnungen – ein Überblick

| Welche Aufbewahrungsfristen für Rechnungen gibt es? | • Buchungsbelege: 10 Jahre • Kontoauszüge: 10 Jahre • Lieferscheine: 6 Jahre |

| Welche Gesetze regeln die Aufbewahrungsfristen für Rechnungen? | § 14b Umsatzsteuergesetz |

| Welche Aufbewahrungsfristen bei Rechnungen haben Privatpersonen? | • Aufbewahrungsfristen für Rechnungen generell: 2 Jahre, empfohlen 10 Jahre • Aufbewahrungsfristen für Rechnungen bei Baumaßnahmen: 5 Jahre • Aufbewahrungsfristen für Rechnungen im Bereich Lohn und Kontoauszüge: 10 Jahre (empfohlen) |

Was sind die Aufbewahrungsfristen für Rechnungen?

Eine Rechnung ist zunächst einmal ein buchhalterisches Dokument. Die Aufbewahrungsfristen von Rechnungen gehen aus den Grundsätzen zur ordnungsgemäßen Aufbewahrung und dem Führen von Büchern sowie Unterlagen in elektronischer Form und zum Datenzugriff (GoBD) hervor. Das Bundesministerium für Finanzen (BMF) hat diese Vorgaben im Jahr 2014 erlassen. Zugrunde liegen das Handelsgesetzbuch (HGB), die Abgabenordnung (AO) und das Umsatzsteuergesetz (UStG). So heißt es in § 14b Abs. 1 UStG über Aufbewahrungsfristen von Rechnungen:

„Der Unternehmer hat ein Doppel der Rechnung, die er selbst oder ein Dritter in seinem Namen und für seine Rechnung ausgestellt hat, sowie alle Rechnungen, die er erhalten oder die ein Leistungsempfänger oder in dessen Namen und für dessen Rechnung ein Dritter ausgestellt hat, […] aufzubewahren.“

Die elektronische Rechnung ist seit 2011 der Rechnung auf Papier gleichgestellt. Trotz der zunehmenden Digitalisierung werden immer noch viele Rechnungen und Belege auf Papier versandt. Da die Aufbewahrungsfrist für Rechnungen relativ lange ist, muss sichergestellt sein, dass auch nach Jahren noch alles gut lesbar ist. Viele Bereiche der Aufbewahrungsfrist für Rechnungen in Unternehmen sind ebenfalls auf Privatpersonen übertragbar. Hier muss ebenfalls einiges mit Blick auf eine sichere Aufbewahrung von Rechnungen beachtet werden. Sie sollten dieses Thema nicht auf die lange Bank schieben, denn klopft das Finanzamt erst einmal an, kann es problematisch werden, wenn Belege nicht mehr lesbar sind.

Aufbewahrungsfristen für Rechnungen: Welche Rechnungen werden aufbewahrt?

Rechnungen für Hotels, Tankquittungen, Belege für Bewirtungen und andere Rechnungen fallen alle unter den Sammelbegriff „Buchungsbelege“. Diese Belege weisen nach, dass eine Angabe auf einem tatsächlichen Geschäftsvorgang basiert. Relevant für die Aufbewahrungsfristen von Rechnungen sind alle Sachverhalte, bei denen es um die

- Vermögenslage eines Unternehmens

- Finanzlage eines Unternehmens

- Ertragssituation eines Unternehmens

geht. Manchmal ergibt sich eine Überschneidung von externen Buchungsbelegen mit der Dokumentenart Geschäftsbriefe. Die Aufbewahrungsfristen für Rechnungen bei diesen Buchungsbelegen betragen zehn Jahre. Auch hier müssen Sie darauf achten, dass Rechnungen auf sensiblem Papier so gelagert werden, dass sie die kompletten Aufbewahrungsfristen für Rechnungen über leserlich bleiben.

Aufbewahrungsfristen für Rechnungen: Bei Unternehmen

Die Aufbewahrungsfristen für Rechnungen bei Unternehmen betragen in Abhängigkeit vom Dokument sechs Jahre oder zehn Jahre. Mit dem Schluss des jeweiligen Kalenderjahres beginnen immer die Aufbewahrungsfristen für Rechnungen. Doch was muss wie lange archiviert werden?

Rechnungen

Die Aufbewahrungsfristen für Rechnungen betragen zehn Jahre. Dabei ist es unerheblich, ob es sich um eine Rechnung handelt, die Sie ausgestellt oder die Sie bezahlt haben. Gesetzlich geregelt ist das in § 147 Abs. 3 i. V. m. Abs. 1 Nr. 1, 4 und 4a AO, § 14b Abs. 1 des Umsatzsteuergesetzes (UStG).

10 Jahre

Belege

Tankbelege, Verzehrbelege, Kassenzettel, sonstige Quittungen gehören alle in die Rubrik der „Buchungsbelege“. Die Aufbewahrungsfristen für Rechnungen dieser Art sind zehn Jahre. Maßgeblich sind auch hier die folgenden Paragrafen aus dem Umsatzsteuergesetz (UStG): § 147 Abs. 3 i. V. m. Abs. 1 Nr. 1, 4 und 4a AO, § 14b Abs. 1.

10 Jahre

Kontoauszüge

Auch mit Kontoauszügen können Sie Geschäftsvorgänge belegen. Die Aufbewahrungsfristen für Rechnungen greifen auch in diesem Fall – zehn Jahre müssen Sie die Unterlagen aufbewahren. Denken Sie daran, dass Sie Onlinekontoauszüge nicht nur abspeichern, sondern auch ausdrucken und abheften.

10 Jahre

Lieferscheine

Meistens liegen Lieferscheine einer Bestellung bei. In diesem Fall greift die Aufbewahrungsfrist für Handelsbriefe, die lediglich sechs Jahre beträgt. Handelt es sich hingegen um eine Kombination aus Lieferschein und Rechnung, dann greifen die Aufbewahrungsfristen für Rechnungen mit zehn Jahren.

6 bzw. 10 Jahre

Aufbewahrungsfristen für Rechnungen: Bei Privatpersonen

Wenn Sie sich mit Aufbewahrungsfristen für Rechnungen beschäftigen, ist das ein willkommener Anlass, Ihre Unterlagen einmal gründlich zu sortieren und in Aktenordnern abzulegen. Alle Dokumente, die Sie per E-Mail empfangen haben und die steuerrechtlich relevant sind, müssen gemäß den Aufbewahrungsfristen für Rechnungen abgespeichert werden. Verfügen Sie über Rechnungen, die auf Thermokopierpapier gedruckt sind wie etwa Tankquittungen, empfiehlt es sich, eine Fotokopie auf Normalpapier anzufertigen und mit dem Original zusammen aufzubewahren, da die Tinte auf Thermopapier schon nach wenigen Monaten verblasst.

Mit Aktenordnern, die Aufschriften wie „Haus“, „Versicherung“ oder „Steuer“ tragen, haben Sie immer alles parat. Unterlagen wie Geburts- und Heiratsurkunden, aber auch Schul- und Arbeitszeugnisse müssen Sie ein Leben lang aufbewahren. Ihre Gehaltsabrechnungen, Rentenversicherungsnachweise und Arbeitsverträge sollten Sie bis zur Rente archivieren, dazu gehören auch alle Unterlagen zu Arbeitslosigkeit oder Arbeitsunfähigkeit.

Zehn Jahre Aufbewahrungsfristen für Rechnungen für Privatpersonen

Aufbewahrungsfristen für Rechnungen bei Privatpersonen sind in der Regel nicht lange. Seit 2017 gilt die Regel, dass dem Finanzamt Rechnungen und Belege nur noch auf Nachfrage vorgelegt werden müssen. Dafür gelten Aufbewahrungsfristen für Rechnungen und Belege von zwei Jahren. Sobald alles dem Fiskus vorgelegt wurde und Ihr Steuerbescheid korrekt ist, können Sie alles entsorgen und die Aufbewahrungsfristen für Rechnungen gilt hier nicht mehr.

Aber: Das Finanzamt kann Ihren Steuerbescheid bis zu vier Jahre rückwirkend korrigieren. Bei elektronischer Abgabe der Steuererklärung gelten die Aufbewahrungsfristen von Rechnungen bis zur Bestandskraft eines Steuerbescheides. Besteht der Verdacht auf Steuerhinterziehung, darf das Finanzamt sogar zehn Jahre rückwirkend die Belege anfordern. Bewahren Sie also Ihre Steuerbescheide sicherheitshalber so lange auf.

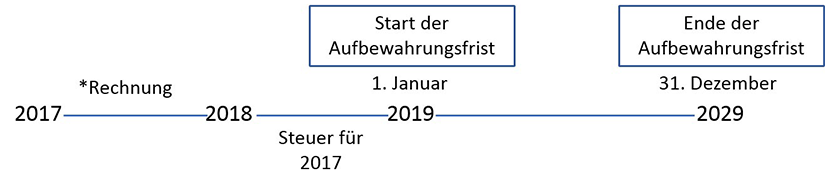

Die Aufbewahrungsfristen für Rechnungen beginnen mit dem Schluss des Kalenderjahres, in dem die Steuererklärung erstellt wurde. Da Sie die Steuer 2017 erst im Jahre 2018 machen, laufen die zehnjährigen Aufbewahrungsfristen für Rechnungen vom 1. Januar 2019 an und endet am 31. Dezember 2029. Die Aufbewahrungsfristen für Rechnungen von sechs Jahren betreffen eher Selbständige und Unternehmen als Privatpersonen.

Kassenbons und Quittungen

Aufbewahrungsfristen für Rechnungen und Quittungen von mindestens zwei Jahren sollten Sie bei Belegen über Zahlvorgänge einhalten. Denn ein Kassenbon stellt nicht nur den Beweis dafür dar, dass Sie etwas bezahlt haben, sondern auch wer von wem konkret etwas erworben hat und zu welchem Zeitpunkt. Bei Einkäufen gilt immer eine gesetzliche Gewährleistungspflicht von zwei Jahren. Die ist wichtig, wenn Sie beispielsweise Mängel oder Reparaturansprüche geltend machen wollen. Viele Händler gewähren eine Garantieleistung nur, wenn Sie auch belegen können, dass Sie die entsprechende Ware gekauft haben.

Auch wenn ein Inkassobüro bei Ihnen anklopft und behauptet, Sie hätten Ihren Kauf nicht bezahlt, sind Sie als Verbraucher in der Beweispflicht. Dehnen Sie die Aufbewahrungsfristen für Rechnungen lieber so lange aus, wie Sie das entsprechende Produkt benutzen, denn Ersatzbelege sind nur schwer zu beschaffen. Bei arglistiger Täuschung durch den Verkäufer dürfen Sie den Kauf sogar noch bis zu zehn Jahre danach anfechten.

Aufbewahrungsfristen für Rechnungen rund ums Haus

Bei Handwerkerrechnungen sollten Sie Aufbewahrungsfristen für Rechnungen von zwei Jahren einhalten. Denn so lange gilt die Gewährleistungsfrist. Als Wohnungs- oder Hauseigentümer gilt für Sie eine im Umsatzsteuergesetz niedergelegte Vorschrift: Es gelten Aufbewahrungsfristen für Rechnungen, zum Beispiel von Handwerkern, von zwei Jahren für sämtliche Dienstleistungen rund um Wohnung, Haus oder Grundstück.

Bei Baumaßnahmen gelten Aufbewahrungsfristen der Rechnungen von fünf Jahren. Aufbewahrungsfristen für Rechnungen im Bereich Nebenkosten betragen mindestens ein Jahr – denn die Abrechnung kann von Mietern bis zu einem Jahr nach Erhalt angefochten werden. Übergabeprotokolle einer Wohnung oder Mietverträge sollten Sie drei Jahre aufbewahren, erst dann endet die Verjährungsfrist für Ansprüche. Die Aufbewahrungsfristen von Rechnungen rund ums Haus sollten sicherheitshalber so lange gewahrt werden, bis eine Immobilie auch abbezahlt ist. Auch Versicherungsunterlagen bewahren Sie immer so lange auf, wie der Vertrag auch läuft.

Spezialfall Kontoauszüge

Kontoauszüge sind als Beweis genauso viel wert wie ein Kassenbon. Doch im Gegensatz zu den Aufbewahrungsfristen bei Rechnungen gibt es hier keine gesetzlichen Vorschriften. Fehlabbuchungen und unberechtigte Gebühren seitens der Bank können bis zu 30 Jahre lang zurückverlangt werden.

Kontodaten werden zehn Jahre gespeichert, Nachdrucke der Auszüge können sehr teuer werden. Da die Verjährungsfrist für Kaufpreiszahlungen drei Jahre beträgt, raten Verbraucherschützer dazu, Kontoauszüge mindestens genauso lange aufzubewahren. Onlinekontoauszüge besser nicht nur abspeichern, sondern auch zusätzlich ausdrucken.

Aufbewahrungsfristen für Rechnungen: Beispiele

Die gesetzliche Grundlage für die Aufbewahrungsfristen von Rechnungen finden Sie in § 147 AO und § 257 HGB.

| Rechnungsart | Aufbewahrungsfristen Rechnungen |

| Abrechnungsunterlagen | 10 Jahre |

| Angebote mit Auftragsfolge | 6 Jahre |

| Ausgangsrechnungen | 10 Jahre |

| Außendienstabrechnungen (Buchungsbeleg) | 10 Jahre |

| Außendienstabrechnungen (sonstige Belege) | 6 Jahre |

| Bankbelege | 10 Jahre |

| Belegformate | 10 Jahre |

| Belege (Buchungsfunktion) | 10 Jahre |

| Betriebskostenrechnungen | 10 Jahre |

| Bewirtungsbelege | 10 Jahre |

| Buchungsbelege | 10 Jahre |

| Eingangsrechnungen | 10 Jahre |

| Essensmarkenabrechnungen | 10 Jahre |

| Kassenbons | 10 Jahre |

| Kreditbuchungsbelege | 10 Jahre |

| Lieferschein mit Rechnung | 10 Jahre |

| Lohnbelege als Buchungsbeleg | 10 Jahre |

| Onlinerechnungen | 10 Jahre |

| Quittungen | 10 Jahre |

| Reisekostenabrechnungen | 10 Jahre |

| Spendenbescheinigungen | 10 Jahre |

| Telefonkostenabrechnungen | 10 Jahre |

Aufbewahrungsfristen für Rechnungen: So bewahren Sie Ihre Rechnungen sicher auf

Erinnern Sie sich noch an die Zeiten, in denen Meter von Aktenordnern Ihre Regale verstopften, weil sämtliche Rechnungen und Belege archiviert wurden? Manch einer hat aus Verzweiflung über den Platzmangel wichtige Dokumente vernichtet, dabei ist Aktenvernichtung nicht immer nötig. Die Digitalisierung ist der ideale Helfer, wenn es darum geht, den Aufbewahrungsfristen für Rechnungen gerecht zu werden. Denn werden Rechnungen originalgetreu eingescannt und danach in einem speziellen digitalen Rechnungsarchiv abgelegt, sind sie jederzeit innerhalb der Aufbewahrungsfristen für Rechnungen im System auffindbar und sofort zur Stelle, wenn Belege vorgezeigt werden müssen.

Damit das nicht in mühsame Kleinarbeit ausartet, gibt es mittlerweile Spezialisten, um Rechnungen und Belege scannen und digitalisieren zu lassen. Scan Profi richtet sich ganz nach den Bedürfnissen Ihres Unternehmens. Der Scanservice sichert Ihre Rechnungen und archiviert sie digital. Mit einem intelligenten Datenmanagementsystem haben Sie danach in Sekundenschnelle Zugriff darauf. OCR-Technologie macht es möglich, dass auch alle buchungsrelevanten Rechnungsdaten ausgelesen und erfasst werden. So wird im Handumdrehen ein elektronisches Archiv gemäß der höchsten Anforderungen der Datenschutzrichtlinien erstellt – über Aufbewahrungsfristen für Rechnungen müssen Sie sich damit auch keine Sorgen mehr machen.